Índice de contenidos

- 1 La magia del interés compuesto

- 2 El tiempo juega a nuestro favor

- 3 La diversificación es la mejor opción

- 4 La necesidad de rebalancear la cartera a lo largo del tiempo

- 5 La ventaja de las aportaciones periódicas

- 6 El peligro de las decisiones emocionales

- 7 La importancia de mantenerse siempre en el mercado

- 8 La importancia de los impuestos y comisiones en nuestra inversión

- 9 Invertir solo el dinero no necesario (extra)

- 10 Productos sencillos de cara a tributar (extra)

Hace varios días, un compañero de trabajo que sabe que me gusta mucho todo lo relacionado con la inversión, me trajo documentación sobre un producto de inversión (una mezcla entre un fondo de inversión y un plan de pensiones) que el mismo banco le había ofrecido contratar junto con la hipoteca para comprarse un piso. No me pareció un mal producto, pero lo que realmente me gustó fue la información que contenía un pequeño folleto que venía junto a dicha documentación y en cuya portada aparecía el mismo título que lleva esta entrada:

Claves de la inversión a Largo Plazo

Sinceramente no me esperaba encontrarme con información interesante, pero en cuanto acabé de leer las veinte páginas del folleto, tuve claro que sería buena idea plasmarlo en una entrada para transmitirlo a mis lectores.

Por lo tanto, tal y como se indica en el folleto, enumeraré y resumiré las ocho claves de inversión a largo plazo que se explican, ya que me han parecido totalmente ciertas y sencillas para cualquier persona, sea inversor o no.

La magia del interés compuesto

Según Albert Einstein, el interés compuesto es la mayor fuerza del universo, y consiste básicamente en reinvertir los beneficios obtenidos cada año, de forma que cada vez se obtienen intereses de un capital inicial mayor. Es el típico efecto bola de nieve.

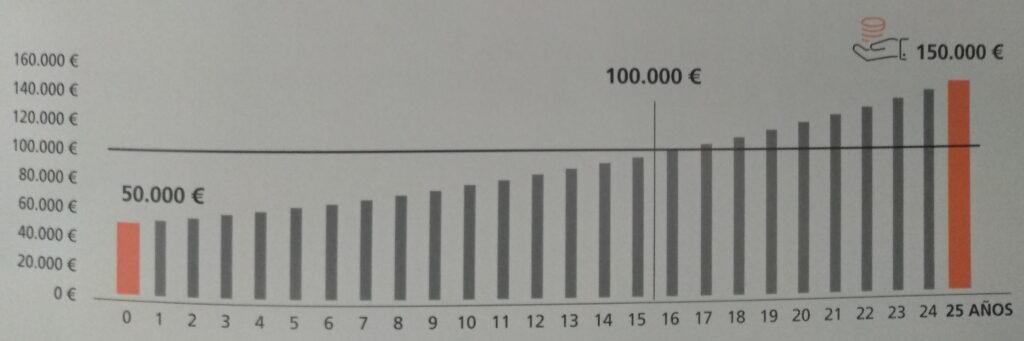

Como ejemplo, si invertimos 50.000€ durante 25 años al 4,25%, al final de ese plazo tendríamos 150.000€. Pero podemos observar que hemos tardado 15 años en obtener los primeros 50.000€ y tan solo 10 años en obtener los siguientes 50.000€.

Por lo tanto, cuanto antes se empiece a invertir, más potente será el efecto del interés compuesto.

El tiempo juega a nuestro favor

Aunque los mercados puedan pasar por temporadas malas que no sabemos cuanto tiempo pueden durar, cuanto más largo es el periodo, más difícil es perder dinero.

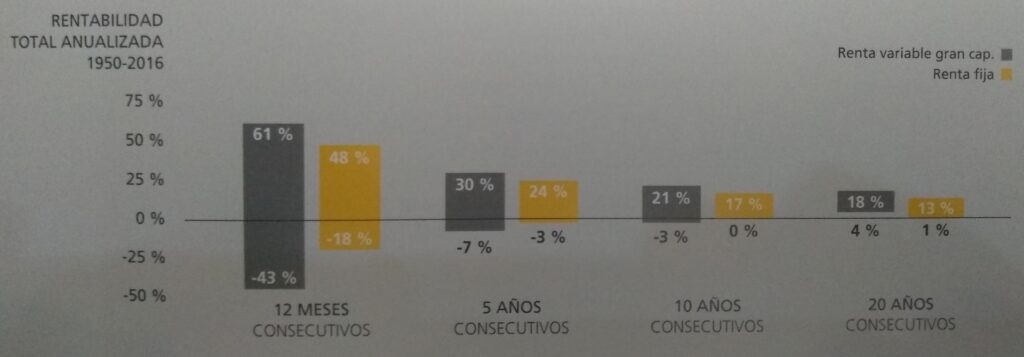

Mirando lo que ha pasado entre 1950 y 2022, una persona que hubiera invertido en renta variable a 12 meses había podido obtener, en el mejor caso, unas ganancias del 61% pero, en el peor, unas pérdidas del -43%.

Si en vez de a 12 meses, hubiera invertido a 5 años, entonces las ganancias máximas habían sido del 30% pero la pérdida máxima también se habría reducido a -7%.

Con esto vemos que, según aumenta el plazo, la probabilidad de obtener ganancias y pérdidas tan extremas se reduce. Por ejemplo, a 20 años vista, el inversor no habría tenido pérdida en ningún caso. Es decir, en un plazo de 20 años, incluso habiendo invertido todo cuando los mercados estaban altos, el inversor hubiese ganado dinero.

Por lo tanto, a la hora de invertir, hay que mantener siempre la visión a largo plazo, a poder ser, a más de 10 años.

Si preguntamos al gurú de las finanzas Warren Buffet cuándo es el mejor momento para empezar a invertir, nos responderá que ya mismo. Hoy mejor que mañana, y ayer mejor que hoy.

La diversificación es la mejor opción

Lo óptimo es diversificar por país, por sectores y por empresas para suavizar los movimientos del mercado. Si combinamos activos cuyos precios se comportan de manera opuesta (cuando uno sube, el otro baja), podemos reducir el riesgo haciendo más pequeñas las oscilaciones de su valor.

Un ejemplo de no diversificar sería el de tender a comprar activos que el inversor conoce, normalmente en su país, porque está más familiarizado con ellos. Esto hace que sus ingresos por actividad laboral, patrimonio inmobiliario y patrimonio financiero están sometidos al ciclo económico nacional, y si le va mal al país, el no estar diversificado geográficamente hará que el movimiento sea muy brusco.

Por lo tanto, deberíamos invertir también en otros países y divisas, e incluso en productos diferentes (renta variable, renta fija, inmuebles…).

La necesidad de rebalancear la cartera a lo largo del tiempo

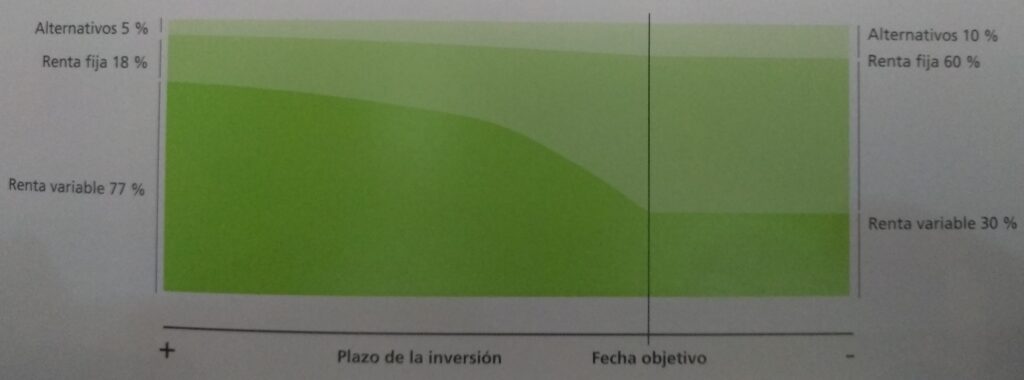

Dentro de una cartera de inversión, las distintas clases de activos tienen rendimientos y volatilidades diferentes. Por ejemplo, mientras que la renta variable se caracteriza por ofrecer mayores rentabilidades asumiendo un mayor riesgo, la renta fija se caracteriza por ofrecer rentabilidades menores pero a consta de un menor riesgo. La combinación de activos con riesgo y de activos con un riesgo menor debería ser variable en el tiempo. Así, una persona que tenga una jubilación lejana, podría asumir mayor riesgo que una persona que tenga cerca su retiro.

Incluso si hablamos de fondos de inversión, podríamos diferenciar fondos que reparten dividendos de los que no reparten. Mientras que a una persona joven le merece la pena invertir en uno de acumulación que reinvierte sus dividendos, a una persona que ya ha dejado de trabajar podría interesarle más tener más cantidad de dinero invertido en fondos que repartan dividendos.

En cuanto a la ponderación en distintos países o de empresas, si alguno de los países o empresas empieza a ponderar demasiado en nuestra cartera, también podríamos deshacernos de parte de dichos activos para que no ponderen más de lo deseado.

Por lo tanto, el diseño de una cartera debería revisarse cada cierto tiempo.

La ventaja de las aportaciones periódicas

Las aportaciones periódicas hacen que entremos en el mercado en distintos momentos, lo que nos ayuda a diversificar nuestra inversión, ya que contribuye a compensar ciclos bajitas con ciclos alcistas.

Así, habrá momentos que estemos invirtiendo cuando los mercados estén bajos, y otros cuando los mercados estén más altos, haciendo un promedio del precio de compra y evitando invertir todo en un momento no adecuado.

Si por ejemplo aportamos 100 euros todos los meses a un fondo, cuando el fondo cotice a 20 euros compraremos 5 participaciones, pero cuando el fondo esté cotizando a 10, compraremos 10 participaciones. De esta manera, estaremos beneficiándonos en los momentos de mercados «baratos», pero como a largo plazo (al menos históricamente) las bolsas suben, acabaremos consiguiendo un buen precio medio de compra.

Además, se ha demostrado, que una persona que haya invertido todo su dinero cuando las bolsas estaban muy bajas, ha tenido prácticamente la misma rentabilidad que una persona que justo ha elegido el peor día para invertir si dicha inversión la mantienen ambos inversores durante un periodo de tiempo mayor de 30 años. Es decir, no merece la pena acertar cuándo es el mejor momento para invertir si nuestra idea es invertir a largo plazo. Lo mejor es poner el piloto automático, cerrar los ojos, y hacer compras periódicas independientemente de cómo estén los mercados.

El peligro de las decisiones emocionales

A la hora de invertir a largo plazo, hemos de evitar decisiones emocionales motivadas por movimientos bruscos del mercado, ya que dificultan la consecución de nuestros objetivos.

Podemos ver en el siguiente gráfico del SP500, que aunque a lo largo de la historia se han producido diferentes crisis, a largo plazo el mercado ha ofrecido un crecimiento sostenido.

Por lo tanto, un inversor a corto/medio plazo puede verse influido por la amenaza de caídas fuertes de las que le costaría recuperarse, pero en el largo plazo el mercado de renta variable ofrece un rendimiento sostenido.

Llevo ya unos años como inversor, y creo que lo más difícil para sacar rentabilidad a una inversión es saber manejar las emociones. Todo el mundo sabe la teoría, que hay que comprar cuando las bolsas están bajas y vender cuando las bolsas están altas, pero en la práctica, estamos «jugando» con nuestro dinero, y la psicología suele jugarnos muy malas pasadas. Dicho esto, si decidimos invertir, debemos ser conscientes de que a lo largo del tiempo sufriremos periodos de mercados bajistas y tendremos que saber mantener la calma.

La importancia de mantenerse siempre en el mercado

Va un poco de la mano del punto anterior, y es que intentar navegar por los mercados entrando y saliendo buscando siempre el momento ideal para hacerlo es prácticamente una tarea imposible.

De hecho, no debemos intentar predecir hacia dónde van a ir las bolsas a corto plazo, ya que si lo hacemos, lo más seguro es que corramos el riesgo de equivocarnos.

Aunque la recuperación del mercado no esté garantizada, si se saca dinero cuando el mercado está cayendo y luego no se vuelve a entrar en el momento oportuno, se perderán los posibles beneficios que podrían llegar a obtenerse si el mercado se recupera.

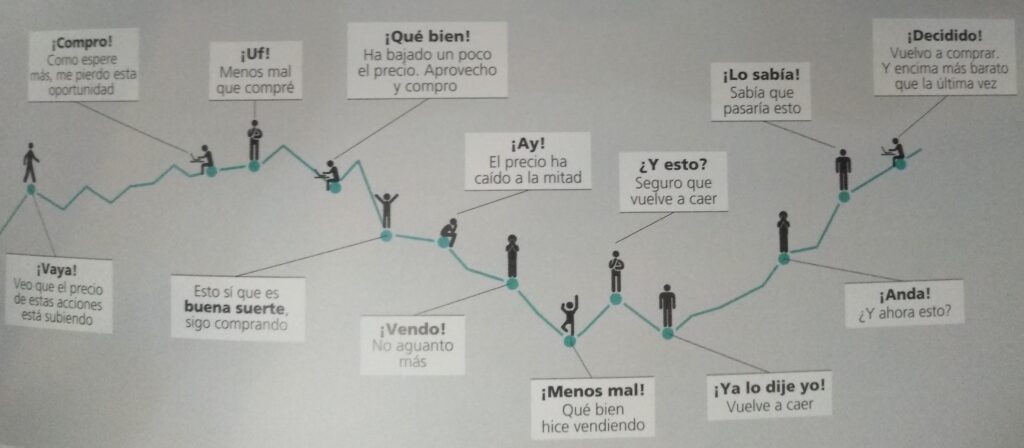

El siguiente gráfico es uno de los gráficos que más me gusta enseñar. En él podemos imaginarnos la evolución del precio de una acción cualquiera y nuestra actitud más probable en cada momento.

Por lo tanto, invirtiendo a largo plazo, es más importante mantenerse en el mercado (no estar vendiendo y comprando) que intentar predecir cuándo entrar y cuándo salir.

La importancia de los impuestos y comisiones en nuestra inversión

De la misma manera que ocurre con el interés compuesto, los impuestos y las comisiones que pagamos en nuestra inversión aumentan de manera exponencial a lo largo del tiempo. Es decir, una comisión de un 2% que estemos pagando en un fondo de inversión, a medida que más dinero tengamos invertido, mayor será la cantidad que paguemos de comisión, y por lo tanto, deberíamos tener muy en cuenta a la hora de escoger productos de inversión seleccionar los que menor comisión tengan.

Invertir solo el dinero no necesario (extra)

Voy a añadir otras dos claves que considero imprescindibles.

Por un lado, la de invertir solo dinero que no se va a necesitar en al menos los próximos 5 o 10 años. Como no sabemos cómo van a estar los mercados en los próximos dos años, si invertimos un dinero que vamos a necesitar dentro de dos años para pagar los estudios de nuestro hijo, puede que acabemos recuperándolo cuando los mercados han bajado y perdamos dinero.

Por lo tanto, se debe invertir el dinero que no se necesita a corto/medio plazo. Si tengo 6.000€ ahorrados y sé que dentro de doce meses voy a necesitar 5.000€ para pagar una derrama y durante estos doce meses no voy a poder ahorrar más, jamás invertiré más de 1.000€. Si compro acciones valoradas en 6.000€ y dentro de un año mi inversión está en negativo y vale únicamente 5.000€, no me quedará más remedio que vender mis acciones para pagar la derrama y habré perdido 1.000€.

Productos sencillos de cara a tributar (extra)

Y por otro lado, considero también que es muy aconsejable invertir en productos que sean sencillos de cara a hacer la declaración de la renta. Como experiencia propia, utilizo el broker Degiro para comprar y vender acciones. Estoy muy a gusto con este broker, pero también es verdad que todos los años en abril o mayo me paso unas cuantas horas recopilando los datos para pasárselos a Hacienda. No somos para nada expertos en fiscalidad, y por lo tanto, o pagamos a un asesor o lo hacemos por nuestra cuenta arriesgándonos a hacerlo mal y jugándonos una sanción. Además de la compra/venta de acciones en brokers que no te facilitan documentación, también entraría en el mismo saco la inversión en criptomonedas, de la cual nadie tiene ni idea de cómo tributar.