Índice de contenidos

Por fin un mes algo más flojo de lo que estábamos acostumbrándonos a ver este año, y hemos podido ver un poco de todo en las principales bolsas a nivel mundial.

Aunque la primera mitad de julio fue muy positiva para las bolsas y volvimos a ver al SP500 en máximos históricos, la segunda quincena ha habido caídas generalizadas (especialmente en el sector tecnológico) asustando al pequeño inversor. Eso sí, mientras escribo esta entrada, veo que el SP500 se ha revalorizado un 1,8% y el Nasdaq100 un 3% durante el día de hoy (31 de julio).

Aunque el SP500 ha acabado revalorizándose un 1% durante julio, a otras bolsas les ha ido algo peor y hemos podido ver al Nasdaq100 perder un 2% de su valor, al EuroStoxx50 caer un 1% y al FTSE China A50 (índice más importante de China) perder cerca del 1,8%. Sin embargo, el índice de las 50 compañías más grandes de la India, el Nifty50, sigue fuerte y se ha revalorizado este mes otro 3,3%. Nuestro Ibex35 bastante estable, manteniéndose en prácticamente los mismos 11.000 puntos con lo que empezó julio.

Aunque haya sido un mes en el que muchas empresas han presentado resultados, hemos podido ver un poco de todo. Empresas que han presentado muy buenos resultados han caído fuerte el día posterior a la presentación, y algunas que han anunciado resultados no muy buenos se han comportado al revés, con alzas. Pero bueno, este mundo funciona así a corto plazo, y personalmente solo me interesan los beneficios crecientes de las empresas año tras año, que es lo que finalmente se traslada a la cotización de las mismas. A corto plazo el mercado se mueve irracionalmente, pero a largo plazo las cotizaciones se ponen en el lugar que le corresponde. Es decir, si una empresa gana cada año un 20% más años tras año durante los próximos 10 años y hoy cotiza a 100 dólares, puede que mañana suba a 120 y dentro de una semana baje a 70, pero lo más seguro es que dentro de 10 años su cotización esté rondando los 600 dólares (la magia del interés compuesto).

Y como tengo poca cosa que decir sobre las bolsas este mes, me gustaría comentar que hace poco hice un grupo de WhatsApp con gente que invierte o que le gustaría empezar a invertir, con el objetivo de aprender y de compartir ideas o filosofías de inversión. De momento, a decir verdad, no me gusta la manera de invertir de la mayoría de los integrantes (trading intradía, futuros en materias primas, invertir en corto, invertir en empresas casi acabadas con la esperanza de que remonten…) y no estoy aprendiendo nada de nada, pero sí que me estoy encontrando con cosas interesantes en el aspecto más psicológico o en la manera de ver la inversión.

Por ejemplo, me ha llamado mucho la atención que uno de los integrantes haya comentado que un fondo indexado al SP500 es muy volátil y que está pensando en deshacer su inversión tras ver caer un 1,5% al SP500 en una semana. ¡Asustado por una caída del 1,5% en una semana! Tras una subida del 16,5% en lo que lleva del año, el SP500 cae un 1,5% y hay gente a la que le entra miedo… Si se invierte en renta variable, ya sea en acciones de empresas o en fondos, hay que ser consciente desde el primer momento que se va a estar expuesto a la volatilidad de los mercados, y aunque a largo plazo el tiempo ha demostrado que la tendencia es alcista, es inevitable que tengamos que pasar temporalmente por momentos de bajadas e incluso a ver rentabilidades negativas. Creo que si una persona no es capaz de asumir que su fondo de inversión o el valor de sus acciones cae un porcentaje de tal solo un 1,5%, invertir en renta variable no debería ser una de sus opciones y mejor debería dejar el dinero en un depósito a plazo fijo o en una cuenta remunerada.

Y otro ejemplo muy llamativo que me ha confirmado que mucha gente solo quiere rentabilidades a corto plazo es el siguiente. A primeros de mes una persona conocida me preguntó acerca de la cuenta remunerada de Trade Republic, la que remunera alrededor del 3,7% anual a día de hoy. Su idea era depositar en ella unos 50.000 euros y beneficiarse de ese 3,7% anual, pensando que esos 1.850 euros de rentabilidad los cobraría cada mes, es decir, 1.850 cada mes alcanzando los 22.200 euros en el año. Le dije que obviamente ese 3,7% era anual, y que los 1.850 euros de rentabilidad serían en un año, por lo que mensualmente cobraría unos 154 euros brutos. Pues entonces ya dejó de interesarle la cuenta remunerada de Trade Republic y prefirió quedarse con los 50.000 euros en una cuenta de un banco que no le remunera. Yo entiendo que una plataforma como Trade Republic pueda causar cierto miedo o incertidumbre, pero la lección del día fue que la mayoría de la gente no mueve un dedo si no obtiene una rentabilidad alta de manera rápida. Parece que para algunas personas es mejor tener 50.000 euros en un banco remunerándote cero euros al año que tenerlos en otra entidad remunerándote por ejemplo con 1.000 euros brutos al año (actualmente hay bancos fiables que remuneran más del 2% anual como pueden ser Pibank o Renault Bank).

Compras

Compras bastante variadas durante julio, y aunque he comenzado posición en Verallia y añadido alguna acción más de Fortinet, CVS Health, Moncler, Estée Lauder y Richemont, donde más dinero he puesto este mes ha sido en LVMH, Charles Schwab y Visa.

- Fortinet (FTNT): Compro dos acciones más de esta empresa estadounidense de ciberseguridad fundada en 2000 y que lleva años creciendo a ritmos muy elevados (incluso la empresa en donde trabajo utiliza algunos de sus productos). Fortinet es una empresa reconocida por sus soluciones integrales de seguridad informática, la cual ofrece productos y servicios para proteger redes, dispositivos y datos de amenazas cibernéticas, incluyendo firewalls, antivirus, detección de intrusiones y soluciones de seguridad en la nube. Deberían ser tiempos de viento a favor para las empresas de este sector y creo que Fortinet en concreto seguirá creciendo a ritmos superiores al 12% o 15% anual los próximos años. Además, como detalle, a mediados del 2023 envié un email a su departamento de «relación con inversores» preguntando a cerca de varios temas, y tuve una contestación especialmente buena y detallada, lo que aumentó mi confianza sobre la empresa. Es una empresa que me parece top y que ya tiene un peso considerable en mi cartera, pero seguiré comprando alguna acción más si seguimos viendo su precio por debajo de los 60 dólares.

- Charles Schwab (SCHW): Aprovecho una fuerte caída de su cotización para ampliar bastante la posición en esta empresa estadounidense de servicios financieros. Ofrece una amplia gama de servicios, incluyendo corretaje de valores, asesoramiento financiero, banca y gestión de patrimonio de servicios financieros. Su cotización sufrió bastante tras los pasados acontecimientos relacionados con la quiebra del Silicon Valley, y aunque luego se recuperó bastante, ha vuelvo a caer fuerte tras presentar unos resultados que no han gustado a los inversores. Su rentabilidad por dividendo a precios actuales es pequeña (cercana al 1,5% anual), pero es una empresa que debería crecer a ritmos superiores al 10 o 15% los próximos años si la economía tira hacia arriba, y al mismo tiempo, sus dividendos también deberían de crecer en una magnitud superior al 10% anual (aunque también es verdad que llevan un tiempo sin subirlo). Tampoco quiero aumentar mucho más su exposición en mi cartera, pero si la cotización vuelve por debajo de los 65 dólares lo más seguro es que no consiga resistirme.

- Estée Lauder (EL): Compro tres acciones más de esta empresa conocida por todos. Es una empresa estadounidense del sector de lujo de los cosméticos y que tiene como principal competencia la francesa L’Oreal. Ambas han cotizado siempre “caras” (a PER muy alto) por ser ambos negocios excelentes y con altísimos márgenes de beneficios y suele ser muy difícil encontrarlas a buen precio. Mientras que L’Oreal sigue como un tiro y le están yendo muy bien las ventas en China, a Estée Lauder se le han atascado bastante más sus ventas, ha caído mucho su beneficio y esto se ha trasladado obviamente a su cotización, cayendo en algo más de un año y medio desde unos 370$ a cerca de los 100$. Yo abrí posición entorno a los 150$, y luego he ido ampliando a medida que su cotización ha seguido teniendo bajadas teniéndola ahora a un precio medio de unos 121$. Puede que lo siga pasando mal un tiempo pero es una gran empresa y creo que de aquí a unos años volverá a ver sus beneficios crecer y su cotización volverá a despegar. A los precios que cotiza hoy ofrece una rentabilidad por dividendo casi del 2,6%, que no está nada mal, y si sus ventas vuelven a estabilizarse seguro que algún día vuelve a incrementarlo.

- CVS Health (CVS): Añado también dos acciones de esta empresa del sector de la salud y farmacia de los Estados Unidos. Se basa principalmente en una red de lo que podrían denominarse farmacias y clínicas repartidas por distintos estados los Estados Unidos, y hace unos tres años se diversificó bastante entrando de lleno en el sector asegurador con la adquisición de Etna, una de las mayores empresas de seguros médicos del país. Se endeudó bastante con esta adquisición y congeló su dividendo trimestral durante un par de años, pero después volvió a aumentarlo durante los últimos dos años a un ritmo del 10% anual a medida que sus beneficios también han ido aumentando aunque a un ritmo algo menor. Ofrece actualmente una rentabilidad del 4,3% vía dividendos, hace recompras de acciones anualmente y se espera que sus beneficios crezcan entre un 5% y un 8% anual los próximos años. Los últimos resultados han sido bastante malos y su deuda no me agrada nada, y lo refleja su cotización. Aún así, espero que puedan salir del bache y darnos alegrías en el medio plazo.

- Visa (V): Compro otras dos acciones más de Visa, una de mis empresas favoritas. Forma prácticamente un monopolio junto con Mastercard, y es que entre las dos (y American Express, algo menos), abarcan casi el 100% de los pagos mediante tarjeta bancaria. Sin ninguna duda, se encuentra en mi Top 3 (ahora podrían completar este ranking probablemente Microsoft y Alphabet), y es que lleva muchísimos años creciendo en ventas y en beneficio más de un 15% anual con unos márgenes de beneficio enormes. Aunque el dividendo que reparta es muy pequeño, lo aumenta entre un 15 y un 20% anualmente, y parece que seguirá haciéndolo sin problemas durante los próximos años. Siempre se rumorea que entrarán otros competidores al mercado de los medios de pago (por ejemplo criptomonedas), pero ya entró PayPal y no ha podido hacerles sombra a Visa y Mastercard. Además, Visa y Mastercard son empresas que intentan aliarse con otro tipo de empresas disruptivas, y es que también están intentando entrar en el mundo cripto y en donde vean que pueden acaparar cuota de mercado. El mercado es irracional, y a pesar de anunciar unos muy buenos resultados este mes, su cotización cayó, pero creo que al final en bolsa casi todo se pone en su sitio y la acción continuará su senda alcista mas pronto que tarde.

- Moncler (MONC): Tras iniciar posición en junio, en julio vuelvo a comprar cinco acciones más de esta empresa italiana del sector de moda de lujo, conocida principalmente por sus chaquetas para la nieve, que pueden costar tranquilamente entre 1.200 y 1.800 euros. La empresas del sector de lujo se están viendo últimamente bastante castigadas en bolsa, pero la mayoría de ellas sigue teniendo beneficios crecientes año tras año y creo que al menos las de mayor calidad (LVMH, Moncler…) se irán recuperando poco a poco los próximos años. De Moncler en concreto se espera que su beneficio por acción aumente más del 10% anual durante los próximos cinco años, que junto a su dividendo del 2% anual, ya suma una rentabilidad anual mínima del 12%, haciendo que podamos verla en 2030 a más de 100 euros la acción (hoy cotiza a unos 57 euros). De momento tengo muy pocas acciones, pero la idea es ir aumentando posición en ella mes a mes siempre y cuando la cotización se mantenga a precios que considere atractivos.

- Richemont (CFR): Añado una acción más de esta empresa suiza conocida por ser una de las principales casas de moda y bienes de lujo a nivel mundial, la cual tiene tiendas distribuidas por las importantes ciudades de todo el mundo. Es por capitalización la tercera empresa más grande del sector de lujo tras LVMH y Kering, principalmente por marcas de relojes o joyas como Cartier, Vacheron Constantin, Piaget o Montblanc y por alguna otra marca de moda como Chloé. Se especializa en la fabricación y venta de joyería fina, relojería, moda y accesorios de lujo, y es reconocida por su artesanía excepcional, diseño innovador y calidad superior en sus productos. Al igual que LVMH, siempre parece que cotiza cara (a PER alto), aunque todas las empresas del sector del lujo han caído bastante por menores ventas en China y se pueden comprar a día de hoy a un PER bastante más asequible. A priori debería seguir ganando cada año mínimo un 10% más que el año anterior, aumentando el dividendo entre un 5 y un 8% anual, y si a esto se le añade que cotiza en francos suizos y la moneda suiza no ha hecho más que aumentar de valor los últimos años convirtiéndose en un valor refugio, creo que la inversión me debería salir bastante rentable de aquí a unos años. Es una de las empresas que está en los primeros puestos de mi radar actualmente, así que seguiré comprando poco a poco a no ser que la cotización se dispare.

- Louis Vuitton (LVMH): Añado otra acción más de este conglomerado de lujo francés con sede en París y fundado en 1987. Es el grupo líder mundial en bienes de lujo, abarcando una amplia gama de marcas de renombre internacional en diversas industrias, como moda, joyería, perfumería, vinos y licores, relojes, y productos cosméticos. Algunas de sus marcas más destacadas incluyen Louis Vuitton, Dior, Moët & Chandon, Hennessy, Givenchy, Fendi, y muchas más. LVMH es conocido por su enfoque en la excelencia y la innovación en productos de alta gama. El grupo opera una red global de tiendas y boutiques, estableciendo estándares en la industria de bienes de lujo. Aunque lleve unas caídas muy fuertes en bolsa debidas principalmente a menores ventas de lo esperado en Asia, cada vez hay más millonarios en el mundo y cada vez a la gente le gusta más demostrar su alto estatus, por lo que creo que la empresa lo seguirá haciendo excepcionalmente bien los próximos años. Como detalle, su CEO, uno de los hombres más ricos del mundo (se lo está disputando a Elon Musk), compró muchísimas acciones de LVMH cuando cotizaba a más de 800 euros la acción, lo que considero que es una fantástica señal. Ha presentado unos resultados no demasiado buenos, pero yo creo que es un simple bache y volverá a aumentar beneficios a ritmos superiores al 10% anual.

- Verallia (VRLA): Inicio posición en esta empresa francesa que se dedica exactamente a lo que se dedica la empresa española Vidrala, es decir, a fabricar todo tipo de envases de vidrio tanto para alimentos como para bebidas. Es uno de los líderes mundiales en su sector, ofreciendo soluciones sostenibles y personalizadas. Además, se enfoca en la innovación, la calidad y la reducción del impacto ambiental, operando numerosas plantas de producción en todo el mundo para servir a una amplia variedad de clientes. Los últimos resultados han sido muy malos, haciendo caer su cotización más de un 20% durante este mes de julio (cotizaba a 35 euros y está ahora por los 26), y es cuando realmente me he interesado en ella. Yo creo que el mercado la ha castigado excesivamente y que poco a poco irá presentando mejores resultados y seguirá creciendo como lo ha ido haciendo hasta ahora, y mi idea es ir comprando acciones poco a poco si se mantiene por debajo de los 28 euros.

- Fondo True Capital FI: Creo que pronto dejaré de aportar en este fondo, porque tras un tiempo en él, he vuelto a confirmar que un fondo indexado simplemente al SP500 ofrece una mayor rentabilidad que cualquier fondo de gestión activa. Puede que el dinero invertido en él lo acabe traspasando a uno indexado, aunque sin ninguna prisa. Este es un fondo de gestión activa (casi pasiva) al cual aporto también una pequeña cantidad fija mensual. Su equipo gestor pertenece a la empresa True Value Investments, y este fondo en particular es un fondo con unas 40 empresas (Visa, Google, Facebook, Alibaba, Novo Nordisk, Lockheed Martin…), con unas comisiones muy pequeñas, definido como fondo conservador, y que se espera de él una rentabilidad anual de entre el 7 y el 10%. Aquí me meto más al detalle.

- Fondo Baelo Dividendo Creciente: Creo que pronto dejaré de aportar también en este fondo, porque tras un tiempo en él, he vuelto a confirmar que un fondo indexado simplemente al mundo ofrece una mayor rentabilidad que cualquier fondo de gestión activa. Puede que el dinero invertido en él lo acabe traspasando a uno indexado, aunque sin ninguna prisa. Este es un fondo de gestión activa (aunque también podría considerarse gestión pasiva) al cual suelo aportar cada mes una cantidad fija. Su gestor, Antonio Rico, me parece muy sensato y me gusta muchísimo su filosofía de inversión, y este fondo en particular es un fondo compuesto por empresas de dividendo creciente (mayoritariamente europeas), con unas comisiones bastante bajas, y del cual se espera una rentabilidad anual de entre el 7 y el 10%. Aquí me meto más al detalle.

- Fondo indexado ishares Developed World Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

- Fondo indexado Vanguard Emerging Markets Index: Aportación mensual esperando la rentabilidad que «promete» la economía de países emergentes.

- Fondo indexado Vanguard SP500 Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

- EPSV 100% Renta Variable de Indexa Capital: Nueva aportación para llegar al máximo desgravable en Bizkaia. La idea es, al igual que en los fondos, ir aportando una cantidad fija mes a mes.

Ventas

He aprovechado una pequeña subida de la cotización de Enagás para disminuir un poco la posición en ella vendiendo 50 acciones a unos 13,5 euros cada acción, y es que es una de mis posiciones más grandes y llevaba tiempo queriendo reducirla un poco. En mi opinión es una empresa más bien mediocre pero es un monopolio, y creo que a largo plazo, entre dividendos y revalorización, debería dar una rentabilidad superior al 7% anual, que considero que no está nada mal, por lo que igual vendo algo más si su cotización se acerca a los 14 euros, pero seguiré teniendo una posición considerable en ella para largo plazo.

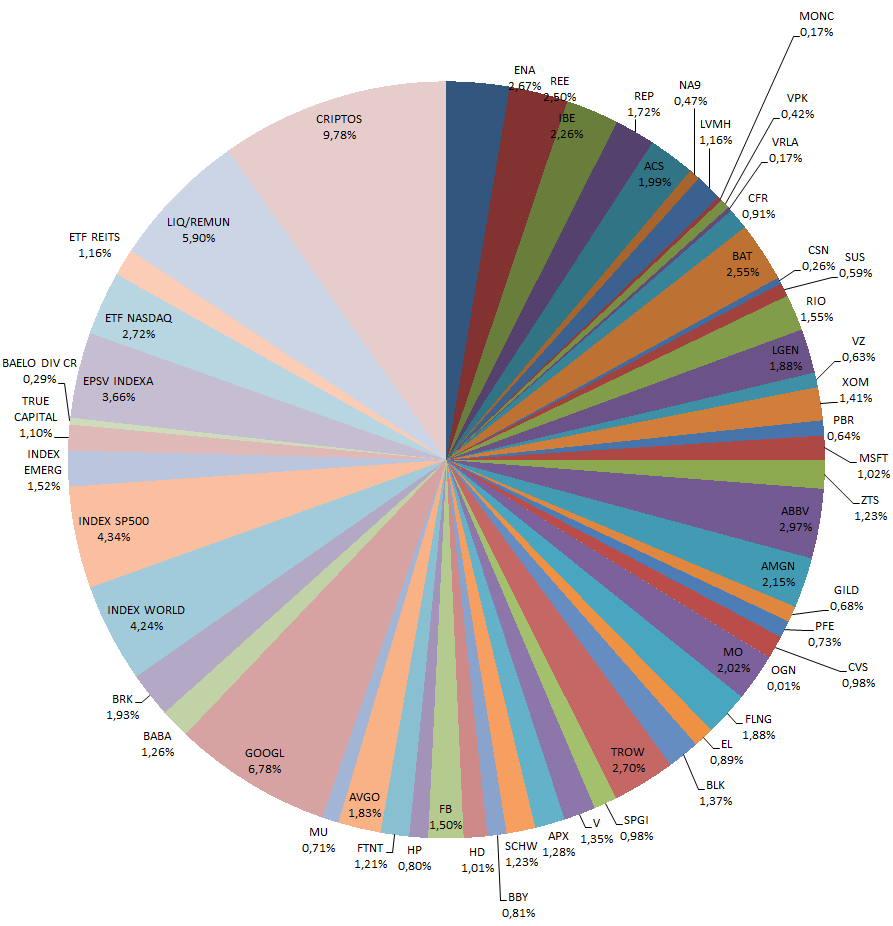

Con esta pequeña venta, las compras realizadas en julio, las nuevas aportaciones a los fondos, y los cambios de cotización de las empresas, mi cartería quedaría diversificada de la siguiente manera:

Dividendos

El mes de julio suele ser mi mejor mes en cuanto a cobro de dividendos, y es que me han pagado un total de 1200 euros brutos entre todas estas empresas:

- Broadcom (AVGO)

- Redeia (REE)

- Petrobras (PRB)

- Hawlett Packard (HPQ)

- Enagás (ENA)

- Repsol (REP)

- Best Buy (BBY)

- Altria (MO)

- S&U (SUS)

- Alibaba (BABA)

- Grupo ACS (ACS)

- Micron Technology (MU)

- Iberdrola (IBE)

Objetivo Agosto

Seguiré realizando mis aportaciones periódicas a los fondos indexados (SP500, MSCI World y Emergentes) y al EPSV de Renta Variable de Indexa Capital.

En cuanto a acciones de empresas, seguiré comprando acciones de empresas que me gustan pero manteniendo liquidez. En mi radar seguirían estando las siguientes empresas: Richemont, Pfizer, Visa, Charles Schwab, CVS Health, Fortinet, Alibaba, American Express, Estée Lauder, Zoetis, S&P Global, LVMH, Moncler, Verallia, London Stock Exchange…

Otras

Llega agosto, y por fin unos días de vacaciones. Y es que aunque no he llegado a este verano con esa necesidad de vacaciones que suelo tener otros años, sí que me apetece tener unas semanas para desconectar del trabajo y de todo en general. Además, a primeros de agosto voy a hacer una pequeña escapada de una semana a la Costa Brava, y estoy pensando incluso en no mirar nada que tenga relación con la bolsa durante esa semana. Igual antes de marcharme pongo unas cuantas órdenes de compra de alguna de las empresas que tengo en el radar (por ejemplo Moncler, Verallia, Fortinet y Estée Lauder) y no vuelvo a entrar al broker hasta que vuelva de mis vacaciones. Eso sí, no prometo que lo vaya a conseguir.

Por otro lado, aunque últimamente no me he leído ningún libro de inversión, llevo unos meses leyendo novelas a un ritmo mayor que lo que acostumbro, así que al menos el propósito de año nuevo de leer más seguro que lo acabo cumpliendo. Eso sí, creo que pronto me animaré a leer un libro algo más relacionado con la inversión, y puede que sea alguno del economista húngaro André Kostolany. Ya os contaré.