Índice de contenidos

Cuando veo y escucho videos de youtubers que hablan de bolsa, cada vez más sus titulares se componen de frases como «recesión a la vista», «más bajadas los próximos meses», «cierto economista predice una recesión» o «habrá un crash». Aunque algunos de ellos admiten que esos titulares los ponen para que Google los ponga en mejor posición y conseguir así más visualizaciones, debemos ser cautos y estar preparados por si las bolsas siguen cayendo.

Al mismo tiempo, ciertos economistas y analistas de prestigio siguen prediciendo una recesión inminente en Europa y Estados Unidos, que como muy tarde, llegará en la segunda mitad del 2023. Alguno de estos ya predijo hace muchos años una recesión y acertó. Otros, en cambio, no han acertado nunca, y puede que algún día lo hagan o que sigan fallando constantemente. Si yo mismo predigo una recesión año tras año, lo más probable es que llegue el año en que acierte. Lo mismo ocurre con estos analistas/economistas de prestigio. Vamos, que creo que es mejor ser cauteloso pero no hacer ni caso a estas predicciones, porque lo más seguro es que prácticamente ninguno de ellos acierte cuándo caerá la bolsa ni en qué magnitud lo hará.

Alguno de los personajes que aparecen constantemente en youtube y que predicen grandes bajadas son Ray Dalio, Stanley Druckenmiller o Michael Burry. Como se supone que son expertos, que en general les ha ido bien en sus inversiones, y pensamos que lo que pronostican se hará realidad, me ha dado por investigar y ver si años atrás predijeron otras recesiones y si acertaron o no. No he tirado demasiado de hemeroteca, pero por ejemplo sí que he encontrado artículos del 2016 y 2017 en donde Ray Dalio y Stanley Druckenmiller avisaban de un crash bursátil y desde entonces las bolsas no han hecho más que tirar para arriba (más de un 50%) incluyendo las bajadas causadas por la covid en mayo del 2020. También me he topado con un artículo que escribió David Galán (director de renta variable en Bolsa General) en el que habla sobre las repetidas predicciones fallidas del prestigioso economista Nouriel Roubini. Ya que a mí me ha parecido muy interesante, os dejo aquí el artículo. A mí me ha servido para confirmar que nadie tiene ni idea de lo que pasará a corto plazo en los mercados, y me he quedado con esta frase:

«Los pronósticos del apocalipsis son como un reloj de aguja estropeado…

…Dos veces al día te dan bien la hora.«

Y es que claro, con todo la que está cayendo (inflación, subida de tipos de interés, guerra en Ucrania, energía disparada, colapso de entrega de materiales, coletazos de covid. en algunos países…) es muy fácil predecir y avisar de un posible crash bursátil y de una recesión. Yo, sin embargo, no tengo ni idea de si llegará esa recesión o si tendremos que esperar otros diez años para verla, y por lo tanto, maniobro con cautela y sin perder la cabeza. Puede que ocurra este año, o que en 2023 no tengamos posibilidad de esquivarla, pero también puede que no llegue a ser para tanto o que incluso de la noche a la mañana todo cambie y las bolsas vuelvan a tirar para arriba. Pongámonos por ejemplo en el caso de que Rusia ceda y decida negociar con Europa y Estados Unidos, las tensiones y las sanciones se reduzcan, vuelva a abrir el grifo del gas y del trigo, y al mismo tiempo, los próximos resultados de las empresas más grandes de los Estados Unidos reporten cuentas mejores que las esperadas. ¿Qué pasaría? Nadie lo sabe, pero podría ser que la inflación vuelva a niveles asequibles, dejen de subir más los tipos de interés, y las bolsas vuelvan a su tendencia alcista habitual.

De todas formas… ¿Qué significaría una recesión y cómo afectaría a la renta variable? Una recesión económica es un decrecimiento de la actividad económica durante un periodo de tiempo. Debido a la gran inflación que estamos sufriendo, los bancos centrales están subiendo los tipos de interés para dejar de prestar dinero «gratis». Si se siguen subiendo los tipos, la gente pedirá menos préstamos y tendrá menos dinero para gastar, y por lo tanto, las empresas venderán menos productos y tendrán que bajar los precios, ganando así menos dinero que antes o incluso pudiendo llegar a quebrar. Por lo tanto, una recesión se traduciría básicamente en que mucha gente perdería su empleo, los salarios se estancarían o se reducirían, habría menos demanda de productos y menos consumo de servicios, y por lo tanto, las empresas disminuirán sus beneficios y las más pequeñas o más endeudadas incluso quebrarían.

En los mercados bursátiles, todo esto debería traducirse en una bajada importante desde los niveles actuales en la mayoría de los índices bursátiles y en la mayoría de las acciones. ¿Cuánto duraría una recesión y cuánto tiempo estarían las bolsas cayendo? Nadie lo sabe. Hay recesiones que han durado unos meses o muy pocos años, y otras más graves que han durado mucho tiempo. En bolsa, algunas han hecho caer a los mercados durante unos pocos meses, y otras han manteniendo a los índices cayendo o planos durante unos cuantos años. Lo que sí que ha pasado siempre hasta ahora es que tras la tormenta, vuelve a entrar dinero en los mercados y las bolsas vuelven a tirar para arriba, y de momento, siempre han subido a niveles nunca vistos antes. Es decir, siempre acaban tocando nuevos máximos.

Sigo viendo a gente que empezó a invertir en máximos, sabiendo que la renta variable como su nombre indica es variable, con la intención de aportar mes a mes durante muchos años, y que con la gran caída que hemos tenido durante esta primera mitad de año, han dejado de seguir su plan y han dejado de invertir. Lo único que consiguen con esto es que en tiempos en los cuales es más barato comprar no lo estén haciendo y no consigan promediar el precio de compra. Estoy seguro de que cuando vuelvan a ver sus fondos en positivo, volverán a comprar, haciéndolo en momentos en los que las bolsas ya no estén baratas. Yo que llevo ya un tiempo en el mundillo, sé que la teoría es fácil pero que la práctica no lo es tanto debido a la psicología humana. Al final, estamos invirtiendo con dinero real, a nadie le sobra el dinero, y cuando vienen mal dadas nos asustamos y actuamos de la manera equivocada. La gente se ciega en lo que están haciendo los mercados los últimos meses y no ven que a largo plazo (más de cinco años, y sobre todo, más de diez) las bolsas han dado una rentabilidad estupenda.

Por lo tanto, no debemos volvernos locos. No debemos comprar acciones o participaciones de fondos como si no hubiera un mañana, pero tampoco debemos dejar de comprar, y sobre todo, lo que no debemos hacer en estos momentos es rendirnos y vender. En mi caso particular, sigo comprando acciones de empresas que me resultan buenas (sin deuda, con crecimiento…), y en estos tiempos revueltos intento aportar algo más de lo habitual a los fondos indexados y al ETF del Nasdaq que tengo en cartera.

Centrándonos en lo que ha ocurrido en junio en los mercados, ha sido otro mes de bajadas fuertes, con prácticamente todos los índices bursátiles del mundo cayendo alrededor del 8%. El índice más importante del mundo, el SP500, ya lleva algo más del 20% de caída desde máximos, y el Nasdaq100 ha alcanzado ya una rentabilidad negativa del 30% este 2022. Así, este primer semestre del año ha sido el peor semestre en muchos años para las bolsas.

En cuando al mundo cripto, hacía mucho tiempo que no teníamos un mes tan negro. Si los meses anteriores hubo grandes bajadas en la mayoría de las criptomonedas (Bitcoin y Ethereum aguantaron algo mejor que el resto) y tuvimos el caso de la quiebra de Terra/Luna y su stablecoin, en junio ni Bitcoin pudo resistirse a la ventas masivas y su cotización ha caído un 38% en menos de veinte días. La segunda moneda más importante, Ethereum, todavía se ha comportado peor, perdiendo casi un 45% de su valor en un abrir y cerrar de ojos. Ni idea de lo que pasará en julio en este mundo, pero lo que tengo claro es que estos desplomes han sacado fuera del mercado crypto a muchísima gente, la cual ha perdido mucho dinero y cualquier mínima esperanza en ellas, y que aunque algún día retomen el vuelo, habrá mucho dinero que haya pasado de las manos pobres a las manos ricas. ¿Qué creo yo que pasará? Pues que seguiremos en tiempos revueltos mientras veamos a los mercados bursátiles caer. El día que toquemos fondo en bolsa y los mercados vuelvan a tirar hacia arriba (no sabemos cuándo ocurrirá), las criptos también retomarán la senda alcista, y algunas criptomonedas importantes como Bitcoin y Ethereum volverán a subir fuerte. Yo sigo teniendo algo de Bitcoin y Ethereum, aunque por suerte, me deshice de gran parte de ellas cuando Bitcoin cotizaba en rangos de entre 40.000 y 45.000 euros. Lo que me queda, lo tengo ya a fondo perdido y en principio no lo venderé hasta no ver seis cifras en el precio de Bitcoin, cosa que no sé si algún día ocurrirá.

Compras

Aunque hay muchas empresas a precios excepcionales, con una cartera ya bastante formada no quiero dejar de tener liquidez por si hubiera mejores oportunidades a corto plazo, y por lo tanto, tampoco he destinado demasiada liquidez este mes para realizar compras.

He vuelvo a comprar algunas acciones más de T. Rowe Price, y he abierto una nueva posición en cartera, la de la REIT estadounidense Realty Income.

Por otro lado, sí que he hecho una pequeña rotación en cartera, disminuyendo la posición en Enagás y Abbvie (ponderan mucho en mi cartera) y iniciando posición en una empresa constructora, la española ACS.

Además, también he comprado algo de la stablecoin EURX en la aplicación de Nexo tras vender parte de la stablecoin USDC en Crypto.com. Crypto.com ha bajado bastante el interés que da por mantener las stablcoins quietas, así que he preferido pasar de USDC de Crypto.com a EURX de Nexo para que ese dinero «parado» me rente algo más.

- T. Rowe Price (TROW): Desde diciembre (incluido) llevo comprando mes a mes acciones de esta maravillosa empresa. Ya tengo una participación importante en esta empresa financiera en cartera, pero a estos precios es la empresa que más me gusta y me parece que es la inversión más clara. Es una empresa de gestión de capitales que lleva muchos años haciendo las cosas bien, sus cuentas y su balance son impecables, cada año tiene mayores beneficios, ofrece una rentabilidad por dividendo de en torno al 4% al precio actual, y lo lleva aumentando años de manera bastante generosa. Si las bolsas siguen cayendo, T. Rowe Price lo notará mucho y también caerá, ya que se dedica a gestionar fondos de inversión y ganar dinero con comisiones. Si los fondos bajan de valor, la comisión sobre ellos también. Además, en épocas de bajadas la gente suele sacar el dinero, por lo que cobrarán también menos en comisiones por tener menos clientes. De todas formas, al no tener apenas deuda estoy convencido de que aguantará la tormenta, que seguirá repartiendo dividendos crecientes año tras año y creo que cuando todo vuelva a estabilizarse volverá a alcanzar los máximos históricos más pronto que tarde.

- Realty Income (O): REIT estadounidense que llevaba tiempo siguiéndola pero que en el broker DeGiro no se podía comprar hasta hace relativamente poco. Es una empresa que tiene propiedades (centros comerciales principalmente, aunque también algunas naves industriales) y se dedica a alquilarlos a empresas importantes como Wallmart, CVS Health, FedEx o Home Depot. A día de hoy, prácticamente tiene el 100% de sus propiedades alquiladas, y en la pandemia, solo llegó a caer al 98% su ocupación, lo que hace ver lo solventes que son sus inquilinos. No es una de las empresas que más me gusta, pero el hecho de crecer poco a poco, de llevar repartiendo un dividendo creciente durante más de 25 años (es de las pocas empresas que paga dividendo mensual), y de querer meter algo más de dinero en REITs, me ha hecho entrar en Realty Income. A precio de compra, la rentabilidad por dividendo es del 4,7% anual. Si sigue habiendo caídas, seguro que amplio posición en ella.

- Grupo ACS (ACS): Llevaba tiempo siguiendo esta constructora española, y finalmente he decidido entrar en ella para tener algo en el sector y reducir el peso de Enagás y Abbvie. Tanto Enagás y ACS ofrecen una rentabilidad por dividendo muy alta, pero mientras Enagás considero que es más defensiva, no creo que crezca mucho, y tengo dudas de si elevará el dividendo, ACS creo que puede tener mucho crecimiento aún y seguir aumentando su dividendo los años venideros. Lo dicho, la ACS de Florentino es una de las mayores constructoras a nivel mundial, a mi parecer cotiza muy barata, y hace poco vendió parte de su negocio y tiene ahora muchísima liquidez para realizar alguna adquisición interesante en los próximos meses. Con las caídas en los mercados y una posible recesión a la vista, me parece muy positivo que todavía no haya destinado ese dinero, ya que demuestra que no tiene prisa y que quiere hacer las cosas bien y aprovecharse de alguna buena oportunidad. De todas formas, aunque es una empresa que me parece que está a muy buen precio, no creo que compre más ya que hay otras que me gustan más.

- ETF Lyxor Multi Nasdaq 100: Aportación mensual a este ETF de las empresas tecnológicas estadounidenses de mayor capitalización bursátil (Facebook, Alphabet, Microsoft….).

- Fondo True Capital FI: Fondo de gestión activa al cual aporto también una cantidad fija mensual. Su equipo gestor pertenece a la empresa True Value Investments, y este fondo en particular es un fondo con unas 40 empresas (Visa, Google, Facebook, Alibaba, Novo Nordisk, Lockheed Martin…), con unas comisiones muy pequeñas, definido como fondo conservador, y que se espera de él una rentabilidad anual de entre el 7 y el 10%. Aquí me meto más al detalle.

- Fondo indexado ishares Developed World Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

- Fondo indexado Vanguard Emerging Markets Index: Aportación mensual esperando la rentabilidad que «promete» la economía de países emergentes.

- Fondo indexado Vanguard SP500 Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

Ventas

Este mes he reducido peso en Abbvie y Enagás para poder así abrir posición en ACS y no tener que tirar de liquidez. Por otro lado, con la gran caída que tuvieron las acciones de la tabacalera Altria (entorno al 9%) el 21 de junio, me plantee vender algo de la farmacéutica Abbvie o de Red Eléctrica para comprar algo más de Altria, pero finalmente decidí no realizar la operación.

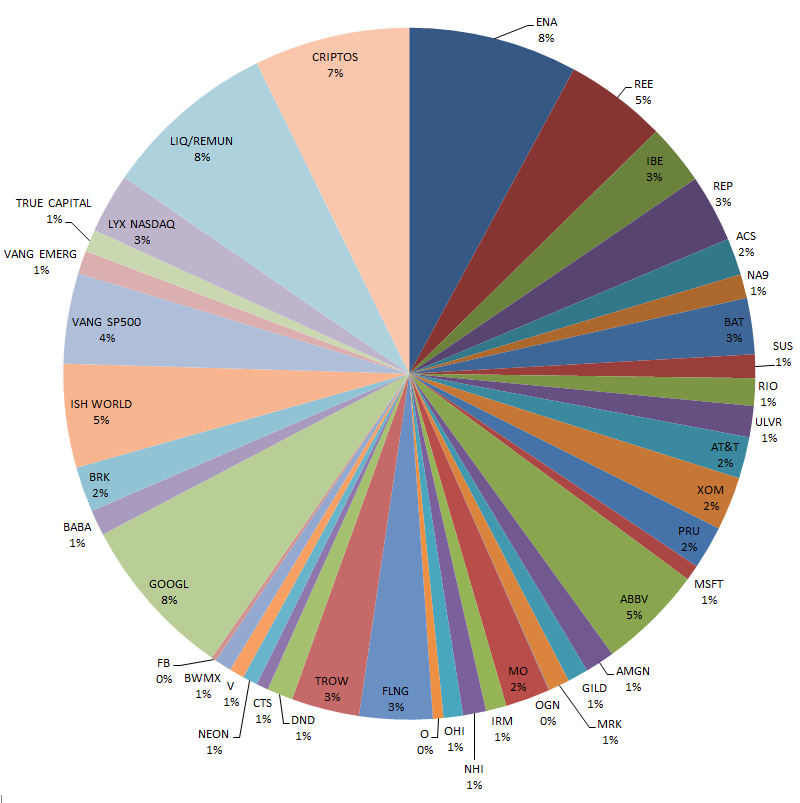

Con estos movimientos de junio, la cartera quedaría así:

Dividendos

En junio he recibido dividendos de bastantes empresas, aunque el de muchas haya sido residual:

- Visa (V)

- Flex LNG (FLNG)

- Microsoft (MSFT)

- Amgen (AMGN)

- Pzifer (PFE)

- ExxonMobil (XOM)

- Unilever (ULVR)

- Organon & Co (OGN)

- Prudential Financial (PRU)

- Dye & Durham (DND)

- Beterrware de México (BWMX)

- Gilead Sciences (GILD)

- T. Rowe Price (TROW)

Objetivo julio

Al no haber comprado demasiado estos dos últimos meses, y con los dividendos (Enagás, Red Eléctrica…) y la extra de julio, acumularé bastante liquidez. Las bolsas puede que sigan bajando, pero tampoco voy a esperar porque puede que no lo hagan, así que este mes de julio sí que intentaré salir de compras algo más de lo habitual viendo que los precios están bastante apetecibles. Probablemente aportaré algo más de lo habitual a los fondos indexados, al fondo True Capital y al ETF del Nasdaq, y compraré acciones de alguna empresa que tenga en el radar si no les da por subir rápido. Entre las candidatas este mes estarían las siguientes: Berkshire Hathaway, Lowe’s Company, Home Depot, BlackRock, T. Rowe Price, Verizon, Visa, Texas Instruments, Meta Platform, Realty Income y Rio Tinto. Berkshire, T. Rowe Price, Lowe’s, Home Depot, Texas Instuments, BlackRock y Visa me parece que están a muy buen precio y van a hacer una recompra de acciones muy grande beneficiando así al inversor. Meta me parece que está baratísima teniendo en cuenta el crecimiento futuro que va a tener si todo va sobre lo esperado. Y por último, Realty Income, Verizon y Rio Tinto son empresas que no están tan baratas a mi parecer, pero son muy sólidas y reparten un dividendo muy generoso. Eso sí, Verizon tiene tiene una deuda controlada pero bastante grande que puede perjudicarle con la subida de tipos.