Índice de contenidos

Seguimos a la sombra de una posible recesión a corto plazo, con la incógnita de qué ocurriría si Rusia dejara de enviar gas a Europa, con los datos de la inflación por las nubes, con el miedo a una crisis de escasez de alimentos a nivel mundial, con el covid aún golpeando y confinando países asiáticos, y en general, con mucha incertidumbre por todas partes.

En los mercados bursátiles, tras las grandes caídas que se han dado desde comienzos de año, aunque haya parecido que las bolsas han seguido cayendo fuerte este mes, al final han corregido un poco y no ha sido para tanto. Es más, los mercados de algunos países incluso han terminado el mes en positivo. El Nasdaq ha perdido un 2,8%, el SP500 ha acabado plano, el Eurostoxx finaliza en positivo con una subida del 1,4%, los índices de países emergentes acaban el mes con subidas de alrededor del 4%, y nuestro Ibex ha terminado con alzas del 5% liderado por las empresas energéticas y los bancos.

Quiero destacar la gran caída de Snapchat que se ha dejado un 50% tras presentar unos resultados decepcionantes, y la caída de Twitter en un 19% después de que Elon Musk «recapacite» y ponga en duda que vaya a comprar la red social. Y es que a este respecto, Musk anunció que iba a pagar 54,2 dólares por acción para hacerse con la totalidad de la empresa, y en ese momento las acciones de Twitter pasaron de cotizar 32 dólares a cotizar 50. Pero unos días después, empezaron las sospechas de que las cuentas de Twitter no eran reales ni fiables, y Elon Musk puso en duda su decisión de comprarla, lo cual hizo que las acciones volvieran a caer sobre los 40 dólares. De Elon Musk podemos esperarnos cualquier cosa, incluso que pueda pagar un pastizal por una empresa que apenas genera beneficios, y aunque ahora no esté nada claro qué va a pasar con esta OPA, si me tuviese que mojar, creo que al final saldrá adelante, tal vez por una cantidad algo inferior a esos 54,2 dólares, por ejemplo a 50, lo que sería a precios de hoy un beneficio por acción del 25%. No voy a comprar acciones de Twitter, pero creo que el que las compre hoy, con algo de paciencia, se llevará un beneficio de alrededor del 20%. Es más, incluso si Elon Musk se raja, siempre puede aparecer alguna otra empresa (como Alphabet) que quiera hacerse con ella si la ve a precios razonables y piensa que le puede beneficiar su adquisición.

En cuando al mundo cripto, este ha sido un mes bastante gris por el caso de la criptomoneda Terra/Luna (y su stablecoin USDT), la cual siendo una de las criptomonedas de mayor capitalización ha sufrido un crach haciendo temblar al resto y avisando a los inversores de criptos que es un mercado de máximo riesgo. No entiendo mucho del blockchain ni de la tecnología que hay detrás de las criptomonedas, y aunque haya intentado entender el motivo por el cual esta criptomoneda ha bajado de 85 dólares a 0 dólares en menos de cinco días, prefiero dejar aquí una explicación por si a alguien le puede interesar. La stablecoin USDT, que estaba respaldada por Terra y que se suponía que siempre valdría un dólar como otras stablecoins, también sucumbió y pasó a valer cero. Tras este crash, como siempre, aparecen «analistos» diciendo que la tecnología detrás de esta stablecoin no era segura, que era un sistema algorítmico que tenía defectos, y que otras stablecoins como USDC o Binance USD son 100% seguras. Yo, sin embargo, aunque mantenga cierta parte de mi liquidez en la stablecoin USDC en Crypto.com, pienso que a toro pasado todos lo sabemos todo, y que si ya en los mercados bursátiles no hay nada seguro, el mundo cripto aún es más peligroso e incierto. Creo que el debacle de Terra/Luna y su stablecoin habrá sacado fuera del mercado cripto a muchos inversores, que costará un tiempo que la gente vuelva a coger confianza, que habrá criptomonedas que no volverán a alzar el vuelo nunca más, y que es un mercado con riesgo altísimo, pero aún así, si me tuviese que mojar, creo que cuando el mercado bursátil vuelva a coger tono positivo, entrará mucho dinero en Bitcoin y Ethereum, y por qué no, volveremos a ver a ambas monedas en valores nunca antes vistos. Eso sí, no recomiendo a nadie invertir en criptomonedas.

Volviendo al mundo bursátil, como suele ocurrir habitualmente, la gente se interesa por la bolsa y quiere invertir cuando los mercados suben y suben. Cuando el gráfico es ascendente, da igual el PER (relación del valor de cotización entre beneficio por acción de la empresa) de las empresas, da igual si hay burbuja, y da igual todo, pero los que están invertidos van ganando dinero y los que no lo están quieren subirse al tren porque sus conocidos invierten y les va bien. En cambio, cuando se escucha en las noticias que el Nasdaq 100 ha caído más de un 20% desde máximos y que es posible una recesión, la gente no se atreve a invertir y esperan a que todo vuelva a coger una tendencia alcista. Y esto es así, y lo he podido ver este mes en un par de situaciones a mi alrededor.

Por un lado, gente que ha empezado a invertir en fondos indexados justo cuando las bolsas estaban en máximos y que su idea era ir invirtiendo mes a mes independientemente de lo que hicieran los mercados (para mí, la mejor decisión). Pues bueno, ahora que ven sus fondos devaluados un 10%, prefieren no invertir porque están perdiendo dinero. Y estoy seguro, de que cuando dentro de un tiempo vuelvan a ver sus fondos en positivo, retomarán sus compras periódicas. En mi opinión, creo que es una malísima decisión dejar de comprar en momentos como estos, ya que si se actúa así, se corre el riesgo de comprar únicamente cuando las bolsas están en máximos, y no nos beneficiamos nunca de la media que se genera al comprar diversificando temporalmente.

Por otro lado, y bastante ligado al caso anterior, gente que cree que es capaz de saber cuando las bolsas cambiarán el rumbo y retomarán su senda alcista. He escuchado a conocidos que ya están invertidos en fondos indexados que tienen mucha liquidez pero que no van a invertir hasta que se vea que la situación en Ucrania se calme o la recesión finalice. Se ha demostrado que nadie es capaz de predecir el comportamiento de las bolsas a corto plazo, y estando fuera (no invertidos), lo más probable es no beneficiarse de los días con mayores subidas en las bolsas. Mientras se espera a que la cosa de calme, se corre el riesgo de que el caprichoso mercado se dé la vuelta, se monte en un cohete y empiece a subir día sí y día también quedándonos con «cara tonto» y viendo como los días de rebajas finalizan sin haber comprado nada en oferta.

Por lo tanto, vuelvo a insistir, como decía Warren Buffet, que el mejor día para empezar a invertir fue ayer, y si no hemos empezado a invertir ayer, el mejor día para empezar a hacerlo es hoy. Eso sí, hay que tener claro que invertir en acciones o fondos es invertir en renta variable, y que podemos encontrarnos momentos en que la rentabilidad de nuestros fondos es negativa si somos impacientes y no miramos a largo plazo. Además, como decía igualmente Warren Buffet, debemos ser valientes, comprar cuando nadie quiere hacerlo (por ejemplo, ahora), y vender cuando todos compran.

¿Qué va pasar el mes que viene? ¿Se ha tocado ya suelo? ¿Seguirán las caídas? Como siempre, no tengo ni idea de hacia dónde se moverán las bolsas en junio. Viendo todas las adversidades a las que estamos enfrentándonos, es muy fácil aventurarse a decir que entraremos en una recesión y que las bolsas seguirán cayendo durante un tiempo. Pero las bolsas son impredecibles, y cualquier cosa puede pasar. Yo estoy preparado para seguir viendo caídas fuertes en mi cartera de acciones y en mis fondos indexados, pero también estoy preparado para ver a los mercados darse la vuelta y dejar de ver empresas con tan buenos descuentos. Por ello, sigo invirtiendo constantemente mes a mes, aportando a los fondos indexados y comprando acciones de alguna empresa que me guste, pero siempre con prudencia, diversificando, y manteniendo una parte en liquidez para imprevistos o para comprar más barato si llega el momento de «liquidación total» en los mercados.

Compras

Mientras que en abril apenas moví la cartera ni hice compras importantes, en mayo no he podido estarme quieto y he hecho varios movimientos que voy a exponer a continuación. En cuanto a compras se refiere, he añadido unas pocas acciones más de Flex LNG, he vuelto a ampliar la posición en T. Rowe Price (una de mis empresas favoritas) he «apostado» algo de dinero en una small cap sueca llamada Neonode, y sobre todo, me las he rraeglado para incorporar dos acciones más de mi empresa favorita, Alphabet.

- T. Rowe Price (TROW): Como el mes pasado, vuelvo a decir que mi posición de esta empresa financiera estadounidense es importante ya en cartera, pero a estos precios me parece que es una compra clara y no descarto seguir añadiendo más acciones. Junto con Alphabet, es la empresa que más me gusta y en la que más confío a largo plazo. Es una empresa de gestión de capitales que lleva muchos años haciendo las cosas bien, sus cuentas y su balance son impecables, cada año tiene mayores beneficios, ofrece una rentabilidad por dividendo de en torno al 4% al precio actual, y lo lleva aumentando años de manera bastante generosa. En mercados bajistas sus cuentas sufren, pero al no tener apenas deuda estoy convencido de que aguantará la tormenta, que seguirá repartiendo dividendos crecientes año tras año y creo que cuando todo vuelva a estabilizarse volverá a alcanzar los máximos históricos más pronto que tarde.

- Alphabet (GOOGL): Tras las bajadas en su cotización y teniendo en cuenta que quería actuar antes del split (se hará en julio), incorporo dos acciones más de Google a mi cartera, la cual considero como la mejor empresa del mundo. Tras vender unas pocas acciones de Enagás (pondera mucho en mi cartera y este mes ha subido bastante su cotización) y mi participación completa en la farmacéutica Pfizer (las compré a muy buen precio y era mi primera opción de venta para no tirar tanto de liquidez), los números me han dado para comprar algo más de Alphabet y ser ya la segunda empresa que más pondera en mi cartera (la primera sigue siendo Enagás). Creo que es una empresa que tiene muchísimo poder en el mundo, que puede hacer casi lo que le de la gana, y los últimos resultados han demostrado que va como un tiro. No da dividendo pero me espero rentabilidades anuales de más del 10% durante unos cuantos años más. .

- Flex LNG (FLNG): Es una empresa noruega muy similar a Teekay LNG, y al igual que esta, es también propietaria de buques que transportan gas natural licuado. A finales del 2021 tuve que vender forzadamente Teekay y opté por hacerme con acciones de una del mismo sector, en concreto, de Flex LNG. De momento se está comportando bastante bien con la crisis del gas ocasionada por la guerra en Ucrania, y con el dinero obtenido por la venta de unas pocas acciones de Repsol (tiene bastante peso en mi cartera), vi interesante destinar ese dinero a Flex LNG, ya que le veo más recorrido que a la energética española, y además, tiene un dividendo algo más alto que Repsol que incluso creo que puede crecer más los próximos años. A estos precios, tiene una rentabilidad por dividendo de más del 10% anual.

- Neonode (NEON): Es una small cap sueca tecnológica que cotiza en el Nasdaq y se dedica a desarrollar pantallas «no táctiles» entre otras cosas. Con pantallas «no táctiles» me refiero a pantallas que no necesiten ser manoseadas para interactuar con ellas. Así, podríamos encontrarnos con una máquina expendedora de café que sin ser tocada por un dedo y simplemente con el movimiento de este seamos capaces de seleccionar el producto que deseamos. Se dedican principalmente a vender sus productos a empresas de ascensores, e incluso se sospecha que han conseguido hace poco un contrato con una de las mayores empresas de ascensores a nivel mundial. De todas formas, no me he interesado de lleno a saber a qué se dedican, porque no he invertido en ella porque la empresa me guste. La compro por una situación especial que se ha dado con ella, que se resume básicamente en que está inmersa en juicios contra Samsung y Apple (y algunas más) por haber utilizado uno de sus productos. Si estos juicios salen mal, no debería pasarle nada a Neonode, pero si salen medianamente bien, la empresa se puede forrar y sus acciones dispararse por las nubes. En mi caso, he comprado a 5,75$ y mi idea es no venderlas por un precio inferior a 50$. Dejo aquí el análisis de esta situación por parte de Martí Alonso, el cual me animó a poner algo de dinero en esta inversión «arriesgada».

- ETF Lyxor Multi Nasdaq 100: Aportación mensual a este ETF de las empresas tecnológicas estadounidenses de mayor capitalización bursátil (Facebook, Alphabet, Microsoft….). Como ha caído bastante desde sus máximos y sigo pensando que en este ETF están las mejores empresas del mundo, este mes he aportado un extra.

- Fondo True Capital FI: Fondo de gestión activa al cual aporto también una cantidad fija mensual. Su equipo gestor pertenece a la empresa True Value Invesments, y este fondo en particular es un fondo con unas 40 empresas (Visa, Google, Facebook, Alibaba, Novo Nordisk, Lockheed Martin…), con unas comisiones muy pequeñas, definido como fondo conservador, y que se espera de él una rentabilidad anual de entre el 7 y el 10%. Aquí me meto más al detalle.

- Fondo indexado ishares Developed World Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

- Fondo indexado Vanguard Emerging Markets Index: Aportación mensual esperando la rentabilidad que «promete» la economía de países emergentes.

- Fondo indexado Vanguard SP500 Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

Ventas

Siempre digo que mi metodología de inversión es comprar empresas que me gustan para tenerlas siempre y no venderlas nunca, pero hay que ser flexible y en ocasiones no me tiembla el pulso en vender si la empresa ha cambiado sus fundamentales, si mi posición en alguna de ellas es demasiado grande, o si veo oportunidades que me parezcan más interesantes.

Este mes, he vendido una pequeña posición de Enagás y Repsol porque tengo bastante de ambas en cartera y me ha parecido que a estas valoraciones había cosas más interesantes en los mercados. De esta manera, dejaré de ingresar algo en dividendos (ambas empresas ofrecen alta rentabilidad por dividendo), algo que he equilibrado con la adquisición de unas pocas acciones de Flex LNG.

Por otro lado, me he deshecho de las acciones de Pfizer. Es una empresa que está a buen precio, que poco a poco estoy convencido de que su cotización irá aumentando, que su dividendo es estable y creciente, pero he preferido vender su posición que tirar de liquidez para comprar algo más de T. Rowe Price y Alphabet.

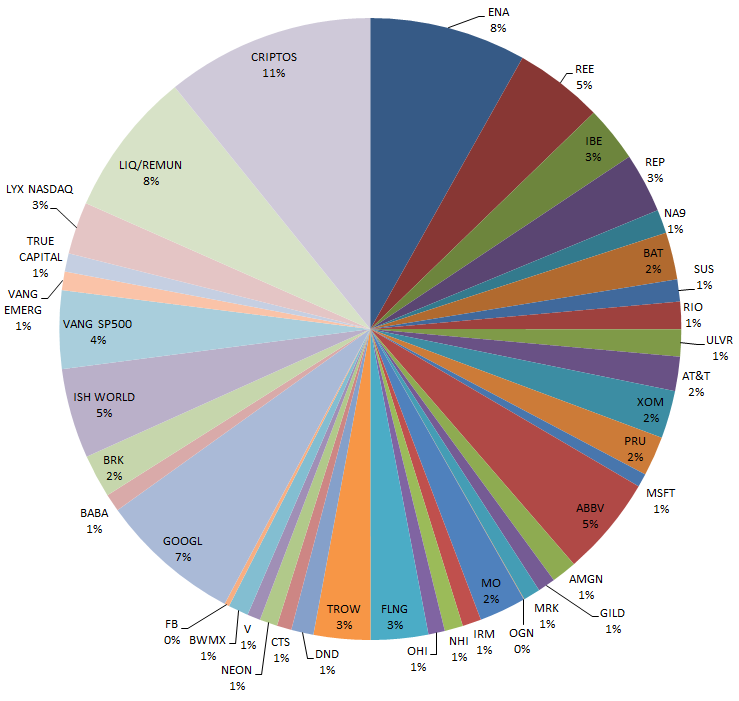

Tras la compra de Alphabet y de T. Rowe Price, las aportaciones a los ETF/fondos, la venta de Pfizer, de Enagás y Repsol, y el comportamiento de los mercados durante mayo, mi cartera quedaría de la siguiente manera:

Dividendos

En mayo he recibido dividendos de las siguientes cinco empresas.

- AT&T (T)

- National Health Investors (NHI)

- British American Tobacco (BATS)

- Omega Healthcare Investors (OHI)

- Abbvie (ABBV)

Objetivo junio

Lo de siempre, seguir aumentando liquidez, cosa que me cuesta y más ahora en tiempo de rebajas, seguir aportando la cantidad habitual en los fondos indexados y al ETF, y comprar acciones de alguna empresa que tenga en el radar si siguen a estos precios tan apetecibles. Eso sí, con una cartera ya tan formada como la que tengo, debo ser algo más exigente con los precios de compra, así que intentaré seguir disponiendo de liquidez por si los mercados se ponen tontos y seguimos viendo bajadas más fuertes. En mi punto de mira seguirían estando por orden de prioridad: T. Rowe Price, Visa, Meta Platform y Alibaba… Comprar más Alphabet lo veo menos posible porque con la compra de este mes ya pondera bastante en mi cartera.