Índice de contenidos

Terminamos el año sin el famoso rally de Navidad, y en diciembre las bolsas han retornado a su senda bajista, dejándose el SP500 un 6%, el Nasdaq100 nada más y nada menos que un 9%, el Eurostoxx50 un 4,3%, el Ibex35 un 1,7% y los mercados emergentes alrededor del 2,5%. Por lo tanto, mes bastante malo para las bolsas de todo el mundo.

En el mundo crypto parecido, han vuelto las caídas, y la mayoría de ellas han tenido bajadas de más del 5% este mes.

Resumiendo el año en una única frase, podríamos decir que aunque la última parte del año las bolsas se han tomado un pequeño respiro, lo que más ha destacado ha sido la inflación y el miedo a una futura recesión, y esto se ha traducido en fuertes caídas en los mercados bursátiles y en las criptomonedas durante la mayor parte del año, sobre todo, hasta septiembre.

Personalmente, durante 2022 he maniobrado con bastante tranquilidad y cautela pese a las fuertes caídas, y he seguido mi estrategia Buy & Hold haciendo compras mensuales y diversificando en distinto sectores. La mayor parte de las compras las he hecho en Estados Unidos, y he combinado compras de empresas de alto crecimiento que no reparten dividendo (Alphabet, Nagarro, Meta, Micron Technology, Prosus…), empresas de poco crecimiento pero dividendo alto (Altria, Flex Lng, Verizon, Rio Tinto, ACS…) y empresas con dividendo pequeño pero muy creciente en los últimos años (Visa, T. Rowe Price, Best Buy, Amgen, Broadcom…). Además, he hecho dos operaciones especulativas comprando acciones de Neonode (una situación especial con juicios de por medio) y de Activision Blizzard (Microsoft quiere hacerse con ella) y también he seguido aportando mensualmente a los fondos y ETFs indexados, que sigo pensando que es una apuesta segura a largo plazo.

En cuanto a ventas, he hecho alguna que otra durante 2022, pero más que nada ha sido para comprar alguna otra empresa que me parecía mejor oportunidad, y cuando las bolsas estaban en mínimos (en septiembre), hice una rotación bastante más importante con la intención de no tener beneficios de cara a hacienda y no pagar impuestos por plusvalías en 2023. Así, este año me he deshecho de Pfizer, AT&T, Prudential Financial y Betterware de México, y he recortado posición en empresas como Abbvie, Repsol, Enagás o Exxon Mobile.

En mi cómputo general y desde que empecé a invertir en diciembre del 2015, he acabado 2022 con una rentabilidad del 25%. Este cálculo lo hago solo teniendo en cuenta las compra/ventas realizadas, operaciones de ventas de puts y dividendos obtenidos desde 2015 pero sin tener en cuenta las operaciones realizadas con criptomonedas. Es decir, poniendo como ejemplo el caso de haber invertido desde el inicio 10.000 euros y mi cartera ahora valga 12.000 euros y habiendo recibido 500 euros netos durante estos años como inversor, supondría haber ganado 2.500 euros con 10.000 euros invertidos, lo que equivaldría a una rentabilidad del 25%. Mi récord curiosamente ha sido este mismo año 2022 pero en agosto, en donde mi rentabilidad desde que empecé a invertir llegó al 37,7%. Puede que vea bajar esta rentabilidad un buen porcentaje los próximos meses, pero mi objetivo es llegar al 50% de rentabilidad en poco tiempo.

Mirando los movimientos con criptomonedas, tuve bastante suerte y vendí un poco de Bitcoin al inicio de año antes de que empezaran las caídas. De esa manera, la cantidad invertida en cripto ya llegó a parecerme razonable y no tenía intención de disminuirla más. Aún así, en septiembre me deshice de algo más de Bitcoin con la idea de volver a comprar si vuelve a caer más y se acerca a valores cercanos a 15.000 dólares.

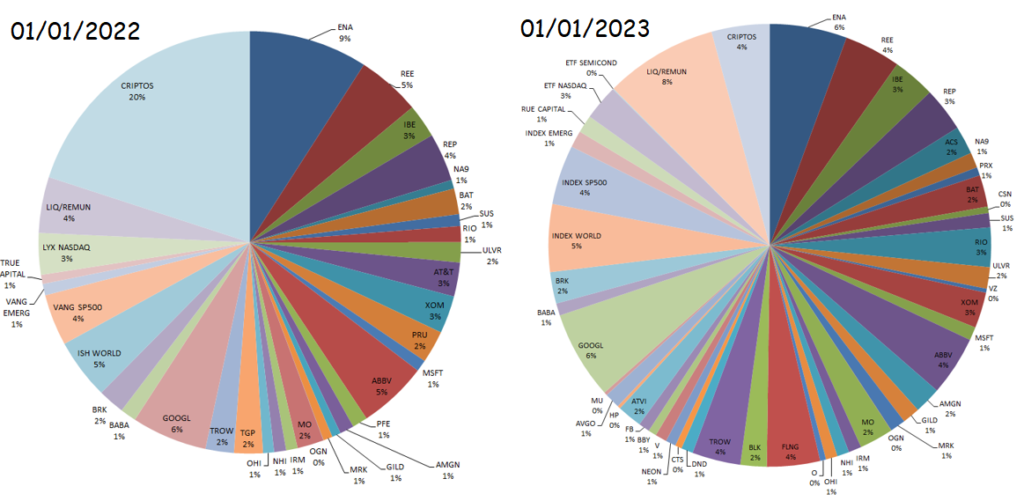

Los movimientos en cartera durante 2022 han hecho que la cartera haya evolucionado de la siguiente manera (tendréis que hacer zoom para poder verlo bien):

Compras

Tras un mes de noviembre con las bolsas ascendiendo, diciembre ha sido otro mes de caídas fuertes, pero como ya empezó el SP500 bastante alto no he realizado compras muy abultadas. Prefiero esperar a comprar fuerte si vemos al índice estadounidense más cerca de los 3.500 puntos, pero mientras tanto, he seguido haciendo pequeñas aportaciones a posiciones que ya tengo en cartera. Así, la aportación más importante que he hecho es la de una acción más de Broadcom, pero también he añadido alguna acción más de HP, Verizon, Micron Technology y Best Buy.

- Broadcom (AVGO): Empresa del sector de los semiconductores (uno de los principales fabricantes de circuitos integrados para comunicaciones de banda ancha), que aunque no cotiza a un PER tan bajo como el de Micron Technology, tiene unos flujos de caja muy crecientes los últimos diez años y todo apunta a que seguirá creciendo fuerte ante la gran demanda de microprocesadores que existe actualmente. Cuando abrí posición en ella hace dos meses tenías dudas en qué empresa de este sector invertir, pero al final me decanté por Broadcom bien por sus números como por el dividendo interesante que reparte de alrededor del 3,2% a precios actuales.

- Best Buy (BBY): Añado alguna acción más de esta empresa estadounidense del sector consumo que se dedica a vender artículos de electrónica. Es un mix entre las conocidas Fnac y Media Markt, que cuenta con más de 1000 tiendas (principalmente en los Estados Unidos) y lleva años vendiendo muchísimo y con enormes beneficios que destina en abrir nuevas tiendas, en recomprar acciones y en repartirlo entre sus accionistas en forma de dividendos. En épocas de crisis, si la gente tiene menos dinero para consumir, es obvio que las cuentas de Best Buy se resientan, pero a priori están bastante saneadas como para pasar apuros, y creo que no tendrá pegas para seguir repartiendo dividendos altos y crecientes (a precios actuales entorno al 4,4% de rentabilidad). Mi idea es seguir sumando poco a poco acciones de esta empresa.

- Hewlett-Packard (HPQ): Empresa tecnológica que se dedica principalmente a la venta de portátiles y otros periféricos para ordenador: teclados, ratones, cascos, monitores, impresoras normales, impresoras 3D, cartuchos de tinta… Ha caído mucho desde máximos y cotiza a un PER muy bajo, lo que incluso la ha hecho ser interesante para el mismísimo Warren Buffet. Tanto Dell como HP cotizan «barato» y aunque no sean empresas que vayan a crecer mucho los próximos años, si las compramos «baratas», podemos beneficiarnos de su crecimiento estable y su buena remuneración vía dividendos a los accionista (cerca del 3,9% a día de hoy). También me gustaría ir añadiendo poco a poco acciones de esta empresa a mi cartera.

- Verizon (VZ): AT&T y Verizon son las dos más grandes telecos estadounidenses, y aunque funcionen con bastante deuda y lleven unos años algo detestadas por los inversores, aunque no creo que vayan a crecer mucho los próximos años, sí creo que seguirán ganando cada año más dinero y seguirán repartiendo un dividendo bastante alto a sus accionistas (a precios de hoy, Verizon reparte alrededor del 6,6%). Seguiré ampliando posición poco a poco.

- Micron Technology (MU):Añado alguna acción más de esta empresa estadounidense del sector de los semiconductores y que está en la cartera de inversores tan prestigiosos como Monish Pabrai o Li Lu, la cual consideran que está cotizando muy barata. Además de producir muchos tipos de semiconductores (una de las cinco empresas que más semiconductores producen en el mundo), también fabrica diferentes tipos de memorias (por ejemplo memorias flash). Tiene previsiones de crecer a ritmos muy altos, y su PER actual es inferior a 8 mientras que otras empresas de sus sector (Qualcomm, Broadcom, Nvidia, Texas Instruments…) superan los 30 veces beneficios, lo que hace que parezca que cotiza muy por debajo de su valor. De momento mi posición en ella es muy pequeña, pero la idea es ir aumentándola los próximos meses.

- ETF Lyxor Multi Nasdaq 100: Vuelvo a hacer mi aportación mensual en este ETF de las empresas tecnológicas estadounidenses de mayor capitalización bursátil (Alphabet, Microsoft, Tesla…).

- ETF VanEck Semiconductor: Aportación mensual a este ETF de las mayores empresas de semicondutores del mundo (ASML, Nvidia, Texas Instuments, Taiwan Semiconductors…).

- Fondo True Capital FI: Fondo de gestión activa al cual aporto también una cantidad fija mensual. Su equipo gestor pertenece a la empresa True Value Investments, y este fondo en particular es un fondo con unas 40 empresas (Visa, Google, Facebook, Alibaba, Novo Nordisk, Lockheed Martin…), con unas comisiones muy pequeñas, definido como fondo conservador, y que se espera de él una rentabilidad anual de entre el 7 y el 10%. Aquí me meto más al detalle.

- Fondo indexado ishares Developed World Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

- Fondo indexado Vanguard Emerging Markets Index: Aportación mensual esperando la rentabilidad que «promete» la economía de países emergentes.

- Fondo indexado Vanguard SP500 Index: Aportación mensual esperando la rentabilidad de más de un 7% del fondo en los últimos 10 años.

Ventas

Este mes se me vencía la posición de la venta de derivados de Banco Santander, por lo que he estado obligado a comprar 1000 acciones del mismo. Como no es una empresa que me encante y prefiero tener ese dinero en liquidez para otras posibles compras, en cuanto las tuve que comprar las vendí. Las he tenido que comprar a 3 euros aunque cotizasen a 2,72 euros, por lo que he perdido algo de dinero en esta compra/venta, pero al haberme llevado hace unos años una prima de unos 400 euros, al final la operación no me ha generado pérdidas. Además, también me he deshecho de la posición en Betterware de México, empresa que compré por su atractivo dividendo y porque me esperaba un alto crecimiento, pero tras ver que las cosas no le están saliendo demasiado bien y que ha decidido dejar de pagar el dividendo, no me ha temblado el pulso y he preferido vender sus acciones pese a hacerlo con pérdidas significativas.

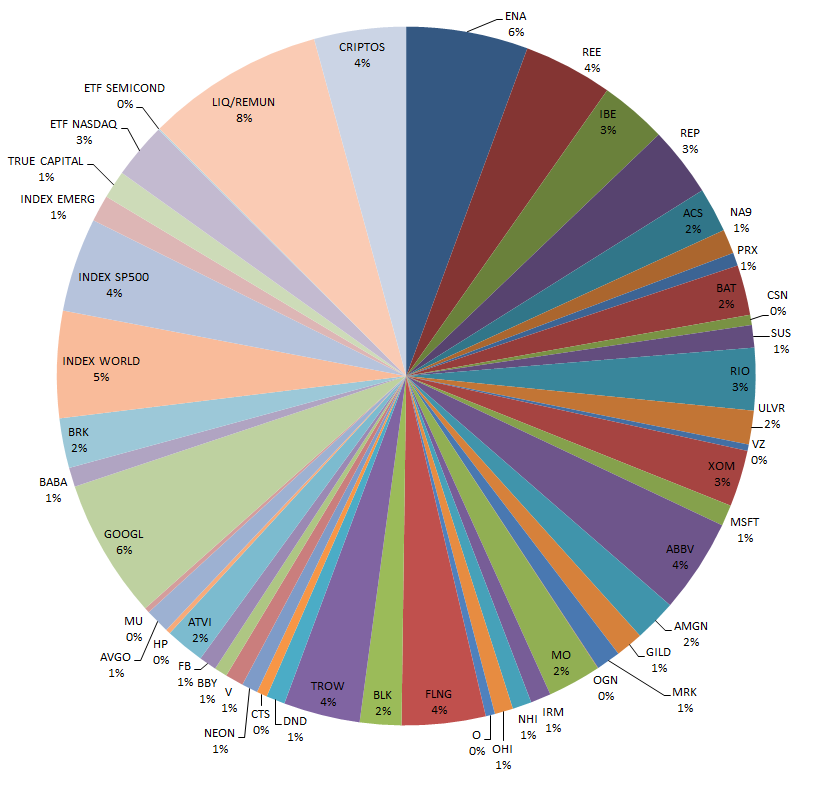

Tras las compras y ventas realizadas en diciembre, la cartera quedaría de la siguiente manera:

Dividendos

El último mes del año suele ser generoso en cuanto a dividendos cobrados, recibiendo así dinero de las siguientes empresas:

- Visa (V)

- Flex Lng (FLNG)

- Microsoft (MSFT)

- Amgen (AMGN)

- Exxon Mobil (XOM)

- Realty Income (O)

- Unilever (ULVR)

- Enagás (ENA)

- Organon & Co (OGN)

- Blackrock (BLK)

- T. Rowe Price (TROW)

- Gilead Sciences (GILD)

Objetivo Enero

Seguiré realizando mis aportaciones periódicas en los fondos indexados, el fondo True Capital, el ETF indexado al Nasdaq y el ETF indexado a semiconductores.

En cuanto a la compra de acciones, lo mismo de siempre, seguiré realizando compras pero con cautela. En los niveles actuales, seguramente haré pequeñas compras de Best Buy, HP, Verizon y Micron Technology. También me gustaría abrir posición en Home Depot si los mercados bajan un poco más, y también continúan en mi radar por orden de preferencia las siguientes empresas: Broadcom, T. Rowe Price, Alphabet, Microsoft, Blackrock y Berkshire Hathaway.

En cuanto a las criptos, como he dicho anteriormente, mi idea es volver a aportar algo a Bitcoin. Vendí parte en septiembre con la idea de volver a comprar si vemos niveles cercanos a los 15.000 dólares. Eso sí, si no cae a esos niveles y empieza a subir, no voy a preocuparme por ello y mantendré ese dinero para otras cosas, como por ejemplo, amortizar más la hipoteca, que con el euríbor cómo está, es casi lo más rentable.

Y pensando un poco más a largo y poniéndonos un objetivo en 2023, prácticamente más de lo mismo. Por un lado, seguir aportando a los fondos indexados y haciendo pequeñas compras de acciones de empresas periódicamente. Por otro lado, después de un 2022 con grandes caídas, veo que podrían darse estas tres opciones:

Opción 1: Que empiece el año con grandes subidas y no volvamos a ver a las empresas cotizar a estos precios. Para mí es la opción menos factible ya que no parece lógico que esto pueda pasar teniendo en cuenta una posible cercana recesión, pero en bolsa todo es posible. Podría haber una tregua en Ucrania, o que la inflación caiga fuerte y vuelvan a tener que bajar los tipos de interés. Si se da esta opción no voy a comprar a lo loco pero como siempre, todas estas aportaciones periódicas que estoy haciendo irán dando sus frutos.

Opción 2: Que continúe la tendencia bajista la primera mitad del año pero que toquemos fondo en verano y las bolsas reboten ya y vuelvan los mercados alcistas. Podría ser que entremos pronto en una recesión y que los inversores entren en pánico extremo haciendo que las bolsas caigan bastante más desde los niveles actuales. Pero una vez que hayan terminado las ventas e incluso los bancos centrales tengan que bajar los tipos de interés, nadie querrá quedarse fuera y es entonces cuando los inversores vuelvan a entrar haciendo que las bolsas suban fuerte. Esta opción es probable que ocurra, pero no sabemos exactamente el tiempo que vamos a estar con los mercados bajistas. Si se da esta situación y seguimos viendo caídas en los mercados los próximos meses, además de las aportaciones periódicas y de las compras pequeñas, haré también compras algo más grandes a medida que el SP500 vaya bajando escalones.

Opción 3: Que tengamos otro año de caídas grandes en los mercados pero que en 2024 veamos grandes subidas. El año 2022 nos ha dejado caídas de entorno al 20% en el SP500 y cercanas al 30% en el Nasdaq. Podría ser que 2023 vuelva a dejarnos caídas de esa magnitud y que pasemos un año entero con las bolsas a la baja, incluso llegando a ver niveles de 2.500 puntos en el SP500. Si ocurre esto, lo lógico sería que las cotizaciones hayan tocado fondo y que 2024 fuese un año maravilloso en el cual los mercados tengan un año muy alcista. Ante esta situación, mi idea sería aportar hasta el último céntimo disponible invertible en empresas de calidad, ya que considero que sería una oportunidad enorme. Está claro que sería duro ver el valor de mi cartera disminuir mucho, pero creo que ya soy capaz de aguantarlo y que es probablemente la opción que más me gustaría que se dé.

Como no sé cual de las opciones se dará, y probablemente acabe dándose otra diferente, lo dicho, iré haciendo compras constantemente y dejaré que el tiempo nos acabe confirmando que invertir a largo plazo es apostar a caballo ganador.

Otras

A día 1 de enero del 2023, lo único que se me ocurre es que mi amigo el carnero de las rocosas os desee…